- 作者:啄木鸟财税

- 发表时间:2024-04-24

一个会做税筹的财务是个好财务,然而一个瞎做税筹的财务会让自己面临牢狱之灾!

1

会计这样给公司避税

判三年!罚10万!

会计被判刑,悲剧!操着卖白粉的心,赚着卖白菜的钱,还一味听从老板的安排,真出事,都没地儿哭!看看这个法院判例吧,防范风险、不踩法律红线,保护好自己!

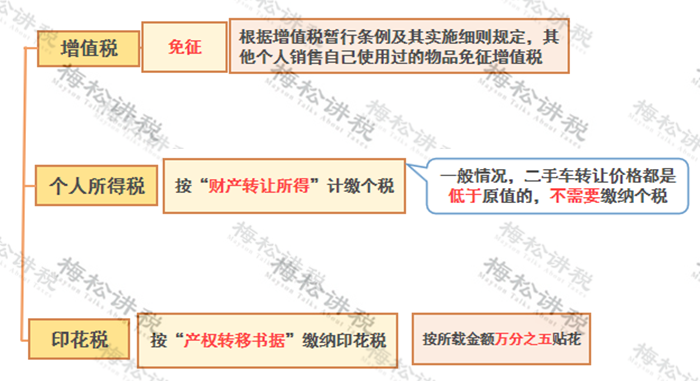

案件中,会计徐某某受该公司总经理和财务总监指使做了真假两套账,这是很多企业里面存在的问题,那就是,要求财务人员通过设置两套账,甚至是多套账(一套账给银行、一套账给税务、一套账给老板),随意调节账务科目,以此来避税。

殊不知,这根不是“税务筹划”!这是隐藏收入,偷税漏税,是税务机关稽查的重点,是企业财务路上的一颗“大雷”,会计人员也难逃其责!

提醒各位财务人员,除了“内外账”这种拙劣的手段之外,下面这几种避税手段,都是披着“税收筹划”的皮,行的是“偷税漏税”的实,这种避税路上的高压线,财务绝对不能触碰!

一、买票避税

企业想避税,隐藏收入行不通的时候就开始针对成本费用下手了,很多“不怕死”的老板和无知的财务一言不合就买发票,尤其是由于进项税额不够抵扣,增值税专用发票的买卖行为大量存在。

但随着国家税务机关监管力度和监管水平的不断升级,这种行为风险极大,尤其在国家税务总局《关于全面推行增值税发票系统升级版有关问题的公告》(国家税务总局公告2015年第19号)下发后,税务机关可以通过对发票进行品名、金额、数量的采集,迅速发现企业进销不符、虚开发票的现象,不管是虚开发票方,还是恶意接受虚开票方都难逃其责!

二、个人账户收款避税

很多企业把不开票收入存入法人或者财务人员的私人账户,这种情况大多与两套账的问题共同存在。这是一种典型的隐藏收入的违法手段!

2017年7月1日正式实施的《金融机构大额交易和可疑交易报告管理办法》(中国人民银行令〔2016〕第3号发布)规定,以下行为会被重点监管:自然人银行账户与其他的银行账户发生当日单笔或者累计交易人民币50万元以上(含50万元)、外币等值10万美元以上(含10万美元)的境内款项划转。

三、阴阳合同避税

前有范冰冰,后有郑爽,阴阳合同屡禁不止!近几年,阴阳合同逃税在不动产、股权转让中也尤为普遍,但法网恢恢,疏而不漏,这种违规避税手段,在国家税务机关日益剧增的监管力度下,都将浮出水面。

那什么才是真正的税筹呢?税筹应该注意哪些事项呢?在这里给大家细细道来。

2

合理避税≠偷税!

老板和会计应该知道的6种筹划手段!

税收筹划同偷逃税款的本质区别在于合法性,不能突破法律底线是所有税收筹划方案的基础!

税收筹划的常用手段有:

①改变业务性质②税负转嫁 ③税率差 ④合并与分立技术⑤享受税收优惠⑥行业与地区税负之差

可总体归纳为两种:商业模式的调整和税收优惠政策的运用(包括行业优惠和区域优惠),我们通过两个小案例来直观的感受一下:

案例一:增值税9%→6%,会计这样做太机智了!

2023年1月1日,某货运公司为增值税一般纳税人,有一栋闲置的库房要将其对外出租,其房产原值为300万元,年租金收入为10万元(不含税金额),应如何对其增值税进行纳税筹划?

分析,一般纳税人销售不动产租赁服务,适用的增值税税率为9%

该企业因缴纳增值税100000×9%=9000元

纳税筹划:

依据财税[2016136号文件附件1规定,仓储服务,是指利用仓库货场或者其他场所代客贮放、保管货物的业务活动。按“物流辅助服务”税目交增值税,一般纳税人适用6%税率。

公司可与客户进行友好协商,继续利用库房为客户存放商品,但将租赁合同改为仓储保管合同,增加一些保管服务项目...

该企业因缴纳增值税100000×6%=6000元,和签订租赁合同相比,增值税节税3000元。

签好合同就能省税,这是一个很简单、很容易理解的小案例,但却体现税收筹划的真谛!

所以,真正决定企业缴纳多少税费的根源是企业业务的性质,而不是看财务怎么做账,业务发生了,税产生了,却要求财务人员通过做账解决税收问题,简直就是逼财务逃税的节奏!

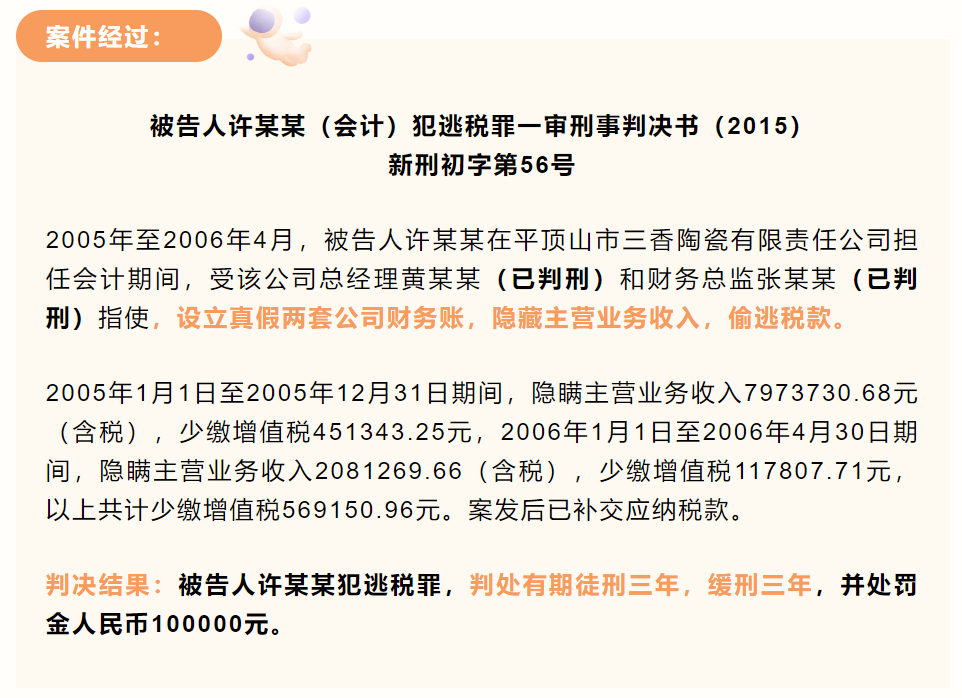

我们来看一下增值税税筹常用的七种业务:

二、免税业务独立核算,少交企业所得税!

我们来看个小案例:

青岛某制药公司,主要生产otc类药品,另外还经营中药材的种植(免税)。该企业2020年共实现销售额200万元(不含税),扣除相关的成本费用后,实际缴纳所得税为20万元。经过内部大概核算,其中免税中药材种植销售额占20%,免税药品应纳税所得额为5.2万元。但该企业未能准确划分应税所得额与非应税所得额,因此,本来应免税的产品一并缴纳了所得税。

纳税筹划点:

可将种植的中药材业务单独分离出来设立独立的企业,以使企业享受最大化优惠,规避现在因为非独立核算而一并征收的情形。

记住:税务筹划筹划的是事,而不仅仅是账,要注重事前,而非事后!

3

这些情况下“公转私”,

可以节税!

一、利用年终奖的税收优惠政策,合理筹划老板的工资、奖金

全年一次性奖金可以单独计算个人所得税,我们可以合理利用这一优惠政策,对老板的工资、奖金的发放进行筹划。

【举例】

老板发放年终奖36000元,按年终一次性奖金的计算方法,需缴纳个人所得税1080元,税负仅为3%,大大低于“股息、红利所得”20%的税率。

既发放工资又发放奖金的情况下,工资和奖金该如何分配才最省税?这里为大家准备了一个表格供参考:

需提醒注意的是,此种方法使用有限制:

1、在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次;

2、“年终一次性奖金”的计税办法执行至2021年12月31日,自2022年1月1日起,取得的年终奖就要全部计入综合所得合并计税了,赶紧抓住政策的小尾巴吧~

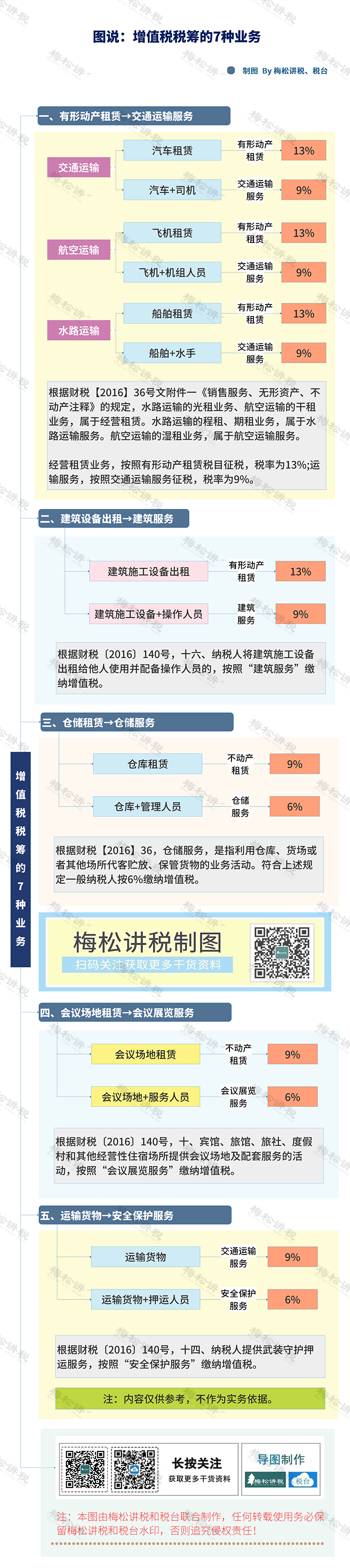

二、老板将个人资产销售给公司

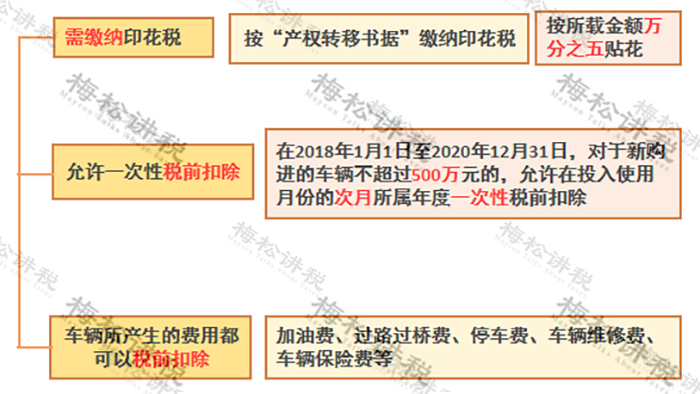

个人将自己使用过的物品对外出售,不需要缴纳增值税,由于二手物品的价格通常低于原值,也无需缴纳个人所得税,仅需要按0.5‰缴纳印花税即可,税负可以说是非常低了~

而且,公司购入的固定资产,如果单价不超过500万元,可以一次性在企业所得税前扣除,如果购买的是车辆,那么车辆发生的各种费用也可以入账并税前扣除了。

【举例】

老板将个人用过的二手车卖给公司,车的原值为150万元,卖价100万元,老板和公司各缴纳印花税500元(100万元*0.5‰=500元),共计1000元,税负才1‰,这还没算公司可以抵扣的企业所得税呢。

同样的,这种方法也存在局限性:

1、公司购入的资产需用于正常的生产经营活动。

车过户了,但还是老板个人使用是不行的,不仅车辆费用不能税前扣除,卖车行为的合理性也会被税务机关质疑;

2、由于老板与公司之间存在关联关系,所以该买卖行为属于关联交易,价格一定要公允,否则同样会被税务机关稽查并补缴税款。

4

企业如何进行纳税筹划?

送你10个提醒!

◆一、税收筹划是在合规合法的前提下,提前做好准备,不做事后诸葛亮!

◆二、税收筹划一定要财税结合,要有合理的商业目的,要符合企业的发展战略,不能单单为了省税而生硬避税!

◆三、纳税筹划方案没有最好,只有更好,要积极去探索。

◆四、税收筹划要从“业务经营流程”入手,而非只在“财务处理环节”下功夫。

◆五、税收筹划要从业务中来,回业务中去,以真实的业务为基础的税收筹划才是靠谱的!

◆六、税收筹划要通盘考虑,一定不是单纯筹划一个税种,是企业所有税种的综合考虑。

◆七、税收筹划非常考验的是财务人员的专业水平,考验财务人员对国家税收政策的把握程度,专业是财务转型最好的逆袭武器!

◆八、税收筹划要注重防范税务风险,控制风险比降低税负更重要。绝对不做法律禁止的事,但可做法律没有禁止的事!

◆九、税收筹划要有度,切记用力过猛,弄巧成拙!

◆十、一定不要心存侥幸,不要从发票上乱做文章,切记玩票就是玩命!

内容仅供参考,不作为实务操作的依据,具体政策及操作要点,以当地税务机关为准。

注:本文由梅松讲税出品。梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括:文章、课程、图片、图书等。

来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税筹学堂整理发布

啄木鸟财税专业为创业者提供注册公司、代理记账、商标注册、公司变更、公司注销等服务,服务城市:北京、西安、郑州、成都、重庆、武汉、杭州、合肥、南京。欢迎来电咨询办理业务!服务热线:18915509358

相关文章:

-

全国两会代表委员:税收支持增强了企业持续发展能力和市场竞争力

-

公司购买酒水用于招待和送礼,会计竟然错误的计入“业务招待费”!

-

国家税务总局发布最新增值税发票数据

-

企税汇算进行时丨取得发票与成本费用金额不匹配该怎么办?

-

Deepseek应用在税务局上线!假设税务局用Deepseek查账,会发生什么……

-

我叫增值税,我又变了!2025年3月起,新版税率表和抵扣方式请查收!

-

税局明确了!长期挂账的往来款,就这么处理!

-

2024年度个税汇缴正式开始!完不成的影响个人信用还罚款!财务请立即转发给员工!附个税汇缴最新最全操作指南!

-

a公司的人,在b公司干活,开不开票?

-

个人借款被查,补税532万元!个人向企业借款,年末未处理必须交税吗?