- 作者:啄木鸟财税

- 发表时间:2024-10-23

加计抵减政策更新!

又出新政! 加计抵减政策10月起更新! 近日,税务总局等三部分发布关于2024年度享受增值税加计抵减政策的集成电路企业清单制定工作有关要求的通知。 根据《财政部 税务总局关于集成电路企业增值税加计抵减政策的通知》(财税〔2023〕17号)要求,为做好2024年度享受加计抵减政策的集成电路企业清单制定工作,现将管理方式、享受政策的企业条件通知如下: 一、本通知所称清单是指财税〔2023〕17号中提及的享受增值税加计抵减政策的集成电路设计、生产、封测、装备、材料企业清单。 二、申请列入清单的企业应于2024年9月25日至10月10日在信息填报系统(https://ic-tax.ccidthinktank.com/)中提交申请,并生成纸质文件,加盖企业公章,连同必要佐证材料(电子版、纸质版)报各省、自治区、直辖市及计划单列市、新疆生产建设兵团工业和信息化主管部门。已列入2023年清单的企业,拟继续申请进入2024年清单的,须重新提交《享受增值税加计抵减政策的集成电路企业提交材料明细表》(见附件2)中的相关材料。 三、各省、自治区、直辖市及计划单列市、新疆生产建设兵团工业和信息化主管部门和发展改革委(以下称地方工信和发改部门)根据企业条件(见附件1),对企业申报信息进行初核推荐后,于10月31日前将初核通过名单报送至工业和信息化部、国家发展改革委。 四、工业和信息化部会同国家发展改革委组织第三方机构,根据企业申报信息开展复核。根据第三方机构复核意见,工业和信息化部、国家发展改革委、财政部、税务总局进行联审并确认最终清单。 五、企业可于11月30日后,从信息填报系统中查询是否列入清单。清单印发后,企业可在当期一并计提前期可计提但未计提的加计抵减额。列入2024年清单的企业,于2024年1月1日起享受政策;已列入2023年清单但未列入2024年清单的企业,于2024年11月30日停止享受政策。 六、清单有效期内,如企业发生更名、分立、合并、重组以及主营业务重大变化等情况,应于完成变更登记之日起45日内向省级工业和信息化主管部门报告,省级工业和信息化主管部门于企业完成变更登记之日起60日内,将核实后的企业重大变化情况表(附件3)和相关材料报送工业和信息化部,工业和信息化部、国家发展改革委会同相关部门确定发生变更情形后是否继续符合享受优惠政策的企业条件。企业超过本条前述时间报送变更情况说明的,地方工业和信息化部门不予受理,该企业自变更登记之日起停止享受2024年度相关政策。 七、地方工信和发改部门会同财政、税务部门对清单内企业加强日常监管。在监管过程中,如发现企业存在以虚假信息获得减免税资格,应及时联合核查,并联合上报工业和信息化部、国家发展改革委进行复核。工业和信息化部、国家发展改革委会同相关部门复核后对确不符合条件的企业,函告财政部、税务总局按相关规定处理。 八、企业对所提供材料和数据的真实性负责。申报企业应签署承诺书,承诺申报如出现失信行为,接受有关部门按照法律、法规和国家有关规定处理。 九、本通知自印发之日起实施。工业和信息化部、国家发展改革委会同相关部门,根据产业发展、技术进步等情况,适时对符合政策的企业条件进行调整。 附件下载地址: https://fgk.chinatax.gov.cn/zcfgk/c100013/c5235263/content.html

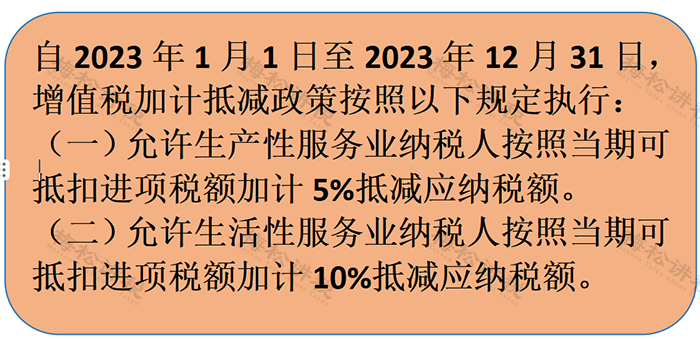

2024年加计抵减政策

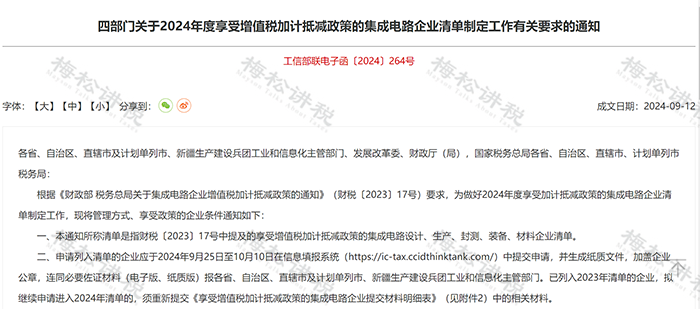

部分到期!

一、已经到期的加计抵减政策 目前该政策已经到期,尚未发布延期政策,以前享受该加计抵减政策的纳税人,2024年已经不能享受。加计抵减政策执行到期后,纳税人不再计提加计抵减额,结余的加计抵减额停止抵减。 二、仍在执行的加计抵减政策

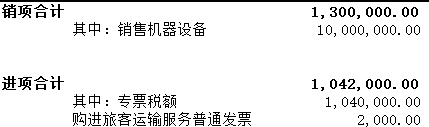

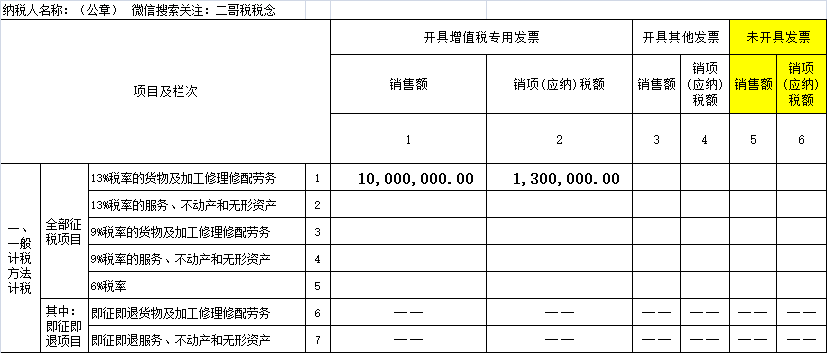

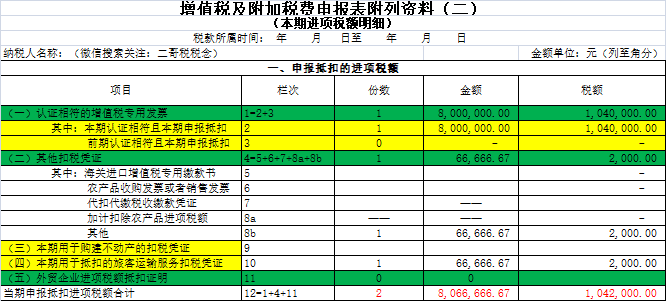

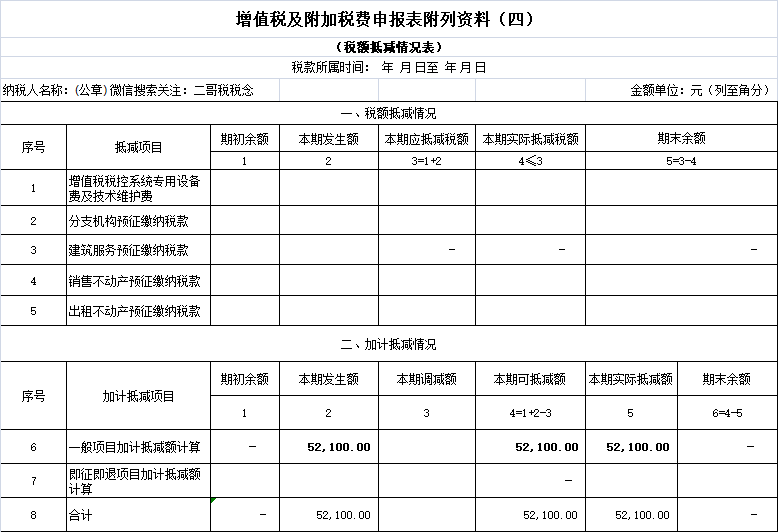

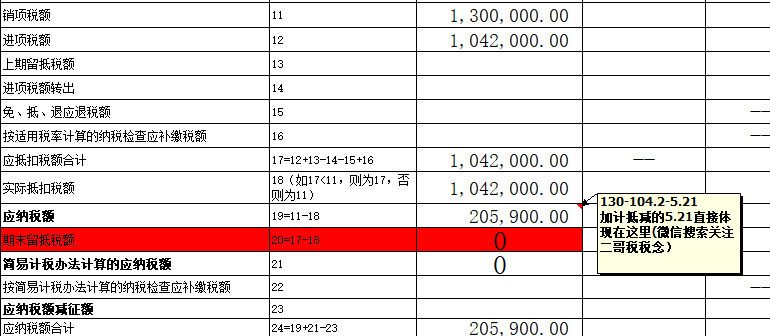

2024年 纳税人如何享受加计抵减政策? 以先进制造业企业为例: 2023年9月,梅松公司实现销售收入1000万,税率13%,销项税130万。当期取得进项合计104.2万,其中专用发票抵扣税额104万;普通发票(购进旅客运输服务计算抵扣)抵扣0.2万。 按照规定,纳税人应按照当期可抵扣进项税额的5%计提当期加计抵减额。 因此梅松公司加计抵减的发生额=当期进项税*5%=104.2*5%=5.21万。 梅松公司2023年9月应交增值税=销项-进项=130-104.2=25.8万, 同时,当期可以加计抵减的金额为5.21, 所以最后实际应该缴纳的增值税为25.8-5.21=20.59万。 账务处理: 1、销项部分 借:银行存款 1130万 贷:主营业务收入 1000万 应交税费-应交增值税(销项税额)130万 2、进项部分 应交税费-应交增值税(进项税额)104.2万 贷:银行存款 910.86万 由于当期产生了增值税,期末通过应交税费-应交增值税(转出未交增值税)转出。 3、转出 贷:应交税费-未交增值税 25.8万 转出后,应交增值税科目的期末余额就是0了,而其中的各项专栏,销项税、进项税额都和增值税申报表对应的销项税额和进项税额一致,能对上的。 4、抵减分录 贷:其他收益 5.21 (注意:如果企业没有适用最新会计准则,计入营业外收入即可) 5、支付税款 借:应交税费-未交增值税 20.59万 贷:银行存款 20.59万 申报表填写: 填写附表1 填写附表2 填写附表4 这个表才是关键,是加计抵减需要填写的地方。也是先进制造业企业应单独核算加计抵减额的计提、抵减、调减、结余等变动情况的一张表格。

借:成本或者费用科目 806.66万(按进项税税率倒算)

借:应交税费-应交增值税(转出未交增值税)25.8万

借:应交税费-未交增值税 5.21

收藏!

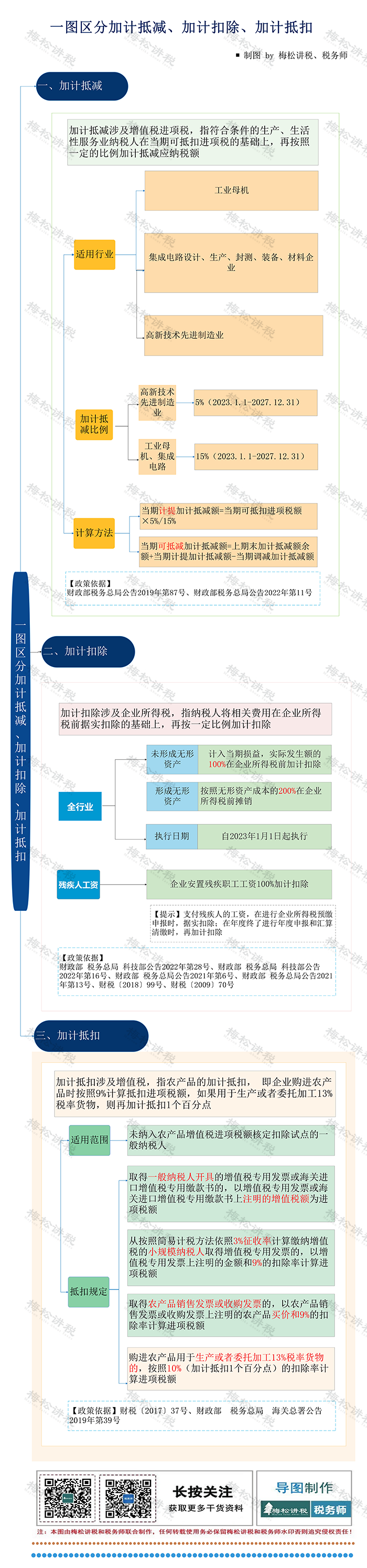

一图区分加计抵减、加计抵扣和加计扣除

注:本文由梅松讲税出品。梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括:文章、课程、图片、图书等。 来源:财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税筹学堂整理发布

啄木鸟财税专业为创业者提供注册公司、代理记账、商标注册、公司变更、公司注销等服务,服务城市:北京、西安、郑州、成都、重庆、武汉、杭州、合肥、南京。欢迎来电咨询办理业务!服务热线:18915509358

相关文章:

-

全国两会代表委员:税收支持增强了企业持续发展能力和市场竞争力

-

公司购买酒水用于招待和送礼,会计竟然错误的计入“业务招待费”!

-

国家税务总局发布最新增值税发票数据

-

企税汇算进行时丨取得发票与成本费用金额不匹配该怎么办?

-

Deepseek应用在税务局上线!假设税务局用Deepseek查账,会发生什么……

-

我叫增值税,我又变了!2025年3月起,新版税率表和抵扣方式请查收!

-

税局明确了!长期挂账的往来款,就这么处理!

-

2024年度个税汇缴正式开始!完不成的影响个人信用还罚款!财务请立即转发给员工!附个税汇缴最新最全操作指南!

-

a公司的人,在b公司干活,开不开票?

-

个人借款被查,补税532万元!个人向企业借款,年末未处理必须交税吗?