- 作者:啄木鸟财税

- 发表时间:2023-05-24

一、导语

二、长期零申报被查

三、如何判断企业是否可以零申报

四、长期“零申报”有什么后果

五、零申报7个错误操作

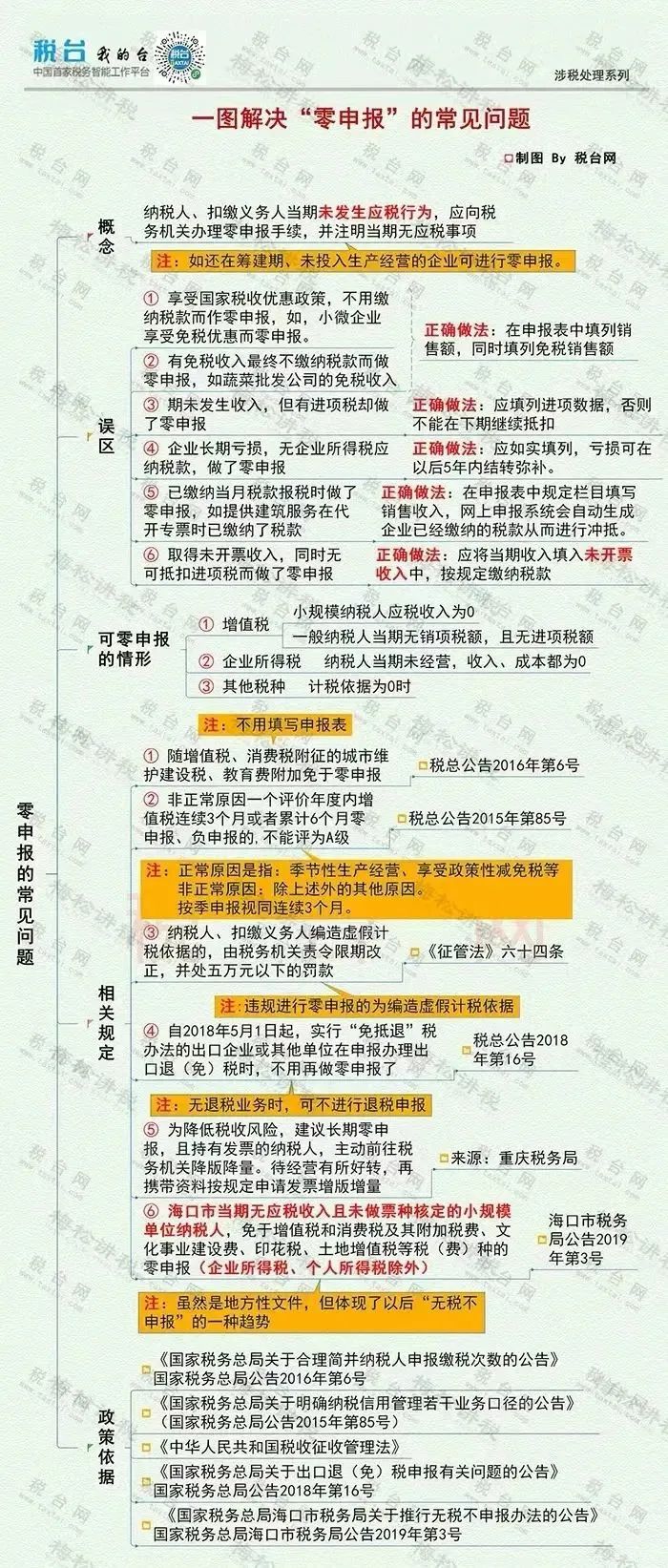

六、一图掌握“零申报”相关问题

七、结语

零申报这个词对企业来说应该不陌生了吧,大多企业在取得营业执照后,需要逐步进行账务和纳税申报。一般情况而言,刚成立的公司需要磨合、运营一段时间后才能慢慢走上正轨开始盈利,这时候选择零申报是可以的。但如果长期零申报,公司就要出现大问题了。

您的企业还在长期“零申报”吗?如何判断自己所在公司是否可以零申报?看完这篇文章,抓紧自查!

一、违法事实

你单位依托上海**餐饮管理有限公司的外卖网络交易服务平台“饿了么”,开设**经营体系餐厅,通过“饿了么”平台进行餐饮外卖销售,向下游加盟商收取加盟费,加盟费是你单位的主营业务收入。但你单位自成立以来一直零申报,未开具过发票,未能提供账簿资料。

经税务局调取2016年—2020年银行账户资料,结合上海**餐饮管理有限公司提供的材料及相关证据,认定单位存在收取餐饮业加盟费未申报缴纳相应税费的行为。

经查,加盟你单位的相应主体负责人与你单位有资金往来合计3112091.67元,该笔收入未按规定申报缴纳税款。其中:2017年收入2942594.07元,2018年收入169497.60元。

二、处罚决定

连补带罚累计217552.34元,其中:

1.追缴增值税、城市维护建设税、教育费附加、地方教育费附加、企业所得税,共计146545.6元。

2.进行虚假的纳税申报造成少缴税款的行为已构成偷税,追缴单位少缴的增值税、城市维护建设税、企业所得税,共计71006.74元。

企业是否可以零申报

关于2023年企业是否可以做零申报处理,税务局规定:

1.增值税零申报:小规模纳税人应税收入为0,一般纳税人当期无销项税额,且无进项税额。

2.企业所得税零申报:纳税人当期未经营,收入/成本基本为0。

3.其他税种零申报:计税依据为0时。

简单地说,在纳税申报所属期内,收入、成本和费用均为0,企业才能零申报。

1.如果违规零申报将承担严重后果

免税、无应纳税款和零申报,虽然最后结果都是应纳税额为零,但在实务上的区别较大。纳税人要正确进行零申报,违规零申报不仅会造成企业利润损失,更会影响企业信用,增加税收风险。如属于虚假的零申报,将按征管法等有关规定追征税款,并进行税务行政处罚,而且会影响企业信用等级,因此,企业一定要诚信经营,按规定如实向税务机关进行申报。

2.税务机关将纳税人纳入重点监控范围,并按照相关规定进行纳税评估。

在评估过程中发现其存在隐瞒收入、虚开发票等行为,要求其补缴当期税款与滞纳金,并可按规定对其处以罚款,情节严重的移送稽查。

3.纳税人为走逃户的,按规定纳入重大失信名单并对外公告。

利用系统核查“受票方”,核查其是否存在善意取得虚开增值税发票、恶意串通等情况,并按照规定进行查处,将走逃户纳税人直接评定为D级纳税人,承担D级纳税人后果。

4.对长期零申报且持有发票的纳税人,发票降版降量。

按规定要求纳税人定期前往税务机关对发票使用进行核查。

5.税务机关通过核查,可以按照相关规定采用成本费用公式核定纳税人收入。

企业零申报只是暂时的解决办法,但不是长期解决办法。如果公司没有应税收入,建议仔细考虑是否继续经营,不想继续经营的公司必须及时注销,以避免税收风险和信用降级的风险。

如果想零申报,需按时记账,并按时填写纳税申报单。如果长期不申报,当心被列为“非正常户”。

案例1:取得免税收入只需零申报?

不久前,某企业会计人员到办税服务厅咨询零申报问题。“我们企业是增值税小规模纳税人,已经按规定办理增值税减免税备案,2018年第一季度销售蔬菜收入10万元,全部符合免税条件,可以零申报吗?”

已经进行减免税备案的企业可以零申报吗?不少纳税人会有这样的疑问。

答:这种情况不可以零申报。按照相关规定,办理增值税减免备案的纳税人应纳税额为零,但并不代表该纳税人可以零申报,而是应该向税务机关如实申报。正确的申报方式是将当期免税收入10万元填入增值税申报表第12栏“其他免税销售额”完成当期申报。

案例2:月销售额未达10万元只需零申报?

“我们公司是增值税小规模纳税人,当月销售收入20000元,可享受小微企业增值税免税的优惠政策,可以零申报吗?”某公司向税务人员提出纳税人经常会遇到的问题。

答:增值税小规模纳税人容易陷入“月销售额未达10万元只需零申报”的误区。实际上,按照相关规定,在享受国家税收优惠的同时,应向税务机关如实申报。正确的方式是计算出不含税收入,再用不含税收入算出应缴纳增值税,填入申报表相应栏次享受免税。

案例3:当期未取得收入只需零申报?

“我们公司刚刚开业,这个月购买设备取得增值税进项发票5份,进项税额8500元,已经做了认证,但是没有取得收入,请问可以零申报吗?”

答:虽然没有取得销售收入,但是存在进项税额。正确方式是在对应的销售额栏次填写0,将当期已认证的进项税额8500元填入申报表进项税额栏次中,产生期末留抵税额在下期继续抵扣。

案例4:企业长期亏损,企业所得税可零申报?

“我们公司长期亏损,没有企业所得税应纳税款,企业所得税可以零申报吗?”

答:企业亏损可以向以后五个纳税年度结转弥补,如果做零申报,则第二年盈利就不能弥补以前年度亏损,会造成企业损失。如果当年做了企业所得税零申报,却将亏损延长到以后年度扣除,违反税法规定。所以,亏损企业要慎重零申报。

案例5:已预缴税款只需零申报?

前不久,某企业张会计打电话到办税服务厅咨询:“我们平时给客户提供建筑服务,也销售一些建材,属于增值税小规模纳税人,这个季度我们提供建筑服务取得不含税收入5万元,已经到办税服务厅代开增值税专用发票,缴纳1500元税款,是不是可以做零申报?”

答:虽然代开发票已经缴纳税款,依然不能简单地做零申报处理。应该在规定栏目填写销售收入,系统会自动生成已经缴纳的税款,进行冲抵。

案例6:取得未开票收入只需零申报?

某企业是一家新成立的增值税一般纳税人,2023年1月,增值税应税销售额100万元(未开票收入),销项税额13万元,当期取得增值税进项发票10份,进项税额13万元,未认证。最近,公司刘会计打电话到办税服务厅咨询是否可以因当期未认证增值税进项发票而进行零申报。

答:如果纳税人违规进行零申报,不仅要补缴当期税款,还要加收滞纳金、并处罚款,正确方式是该纳税人将当期收入100万元填入未开票收入中,按规定缴纳当期税款。

案例7:筹建期可做零申报?

“我们是筹建期的新办工业企业,是增值税一般纳税人。2012年12月仍在筹建中,当期未发生销售,也未认证增值税进项发票,可以进行增值税零申报吗?”

答:筹建期的纳税人在2013年1月申报增值税时可以办理零申报。如果当期该纳税人有增值税进项发票,且已在当期进行认证,则不能进行零申报,需按规定填写当期进项税额。

最后提醒:免税、无应纳税款与零申报,虽然最后结果都是应纳税额为零,但是区别很大,纳税人要正确进行零申报。违规零申报会造成企业利润损失,更会影响企业信用,增加税收风险。

我们要知道,“零申报”不等于赚了,更不意味着不用再多花钱了,连续三个月或者是一年中有六个月进行“零申报”,就属于异常申报(具体根据当地的政策),你将会被税局关注,切不可抱着侥幸心理!

来源:中税答疑、财务第一教室,税务大讲堂,梅松讲税,税台,财务经理人,税务经理人。版权归原作者所有,如对版权有异议,请联系后台处理。

免责声明:本公众号对转载、分享的内容、陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完善性提供任何明示或暗示的保证,仅供读者参考!

啄木鸟财税专业为创业者提供注册公司、代理记账、商标注册、公司变更、公司注销等服务,服务城市:北京、西安、郑州、成都、重庆、武汉、杭州、合肥、南京。欢迎来电咨询办理业务!服务热线:18915509358

相关文章: